(财见2023年3月7日讯)高力国际历时一周进行市场信心调研,共收集到4822份有效问卷反馈,受访者覆盖全国范围超过15个城市、数十个行业的从业人员。从投资方、开发商和企业三重维度,深度调研受访者对当下经济和市场走势的信心,前瞻性揭示了产业投资方向和物业关注热点,为客户的下一步决策提供指引。

本次受访者中开发商和运营方、企业客户的占比各约三分之一,投资方占比为14%;受访者的业务区域分布,58%的受访企业业务布局分布全国或以北上广深为主;六成以上受访者来自内资企业,其中民企和国企分别占40%和23%;受访者企业规模,30-300人及1000人以上的企业各占约三分之一;受访者职级,中高层管理员工占比接近七成,较能贴近企业最终决策方向。

展望2023年,“扩内需、提信心”将是发展的关键。

2023年总体经济及市场趋势

总体来看,接近50%的受访者对今年总体经济及市场走势持乐观态度,较2022年的11%有大幅提升。其中,企业用户和投资方均有接近半数的受访者对经济走势持乐观态度;各类企业对经济走势的乐观程度均超四成,国企和外企略高于民企。

未来三年宏观经济展望

超过一半的受访者对今年以及未来三年中国经济的走势持乐观预判,与去年疫情期间相比,当前的市场信心已经迎来大幅反转。无论投资方、开发商和运营方以及企业用户都显示出明确的扩张意向,预判其公司将加大在中国的投资的受访者也高达总人数的一半,国企、外企相较民企更具信心。

投资信心

调研结果显示,超过半数的受访者对投资中国有信心,而在2022年疫情期间,仅有四成左右受访者表示有信心。其中,投资方所展现出的投资信心略高于企业用户及开发商和运营方;国企与外企均表现出强劲的投资信心;受益于各项促消费、稳经济、减负担的政策落地,民企的投资信心较2022年显著回升,与国企及外企的差距明显缩小;并且,企业规模越大表现出的投资信心和兴趣越充足。

投资规模

总体来看,50%的受访者预测其公司将加大在中国的投资,其中近30%的受访者表示将大幅增加对华投资。值得注意的是,在2022年高力国际市场信心调研中,仅16%的受访者认为当年可能会有扩张计划,约六成的受访者表示投资规模不会变化。对比可见投资中国的热情已大幅提升。

其中,过半的投资方表示会增加对华投资,且超过三成表示会大幅增加投资;各类企业的投资计划同样显示出强烈的反弹信号,特别是民企的投资意愿相较2022年提升明显。

目标投资区域

总体来看,接近60%的受访者对长三角区域的投资兴趣更高,其次为大湾区和京津冀。调查显示,内外资有趋同性,长三角及大湾区对其更具有吸引力。

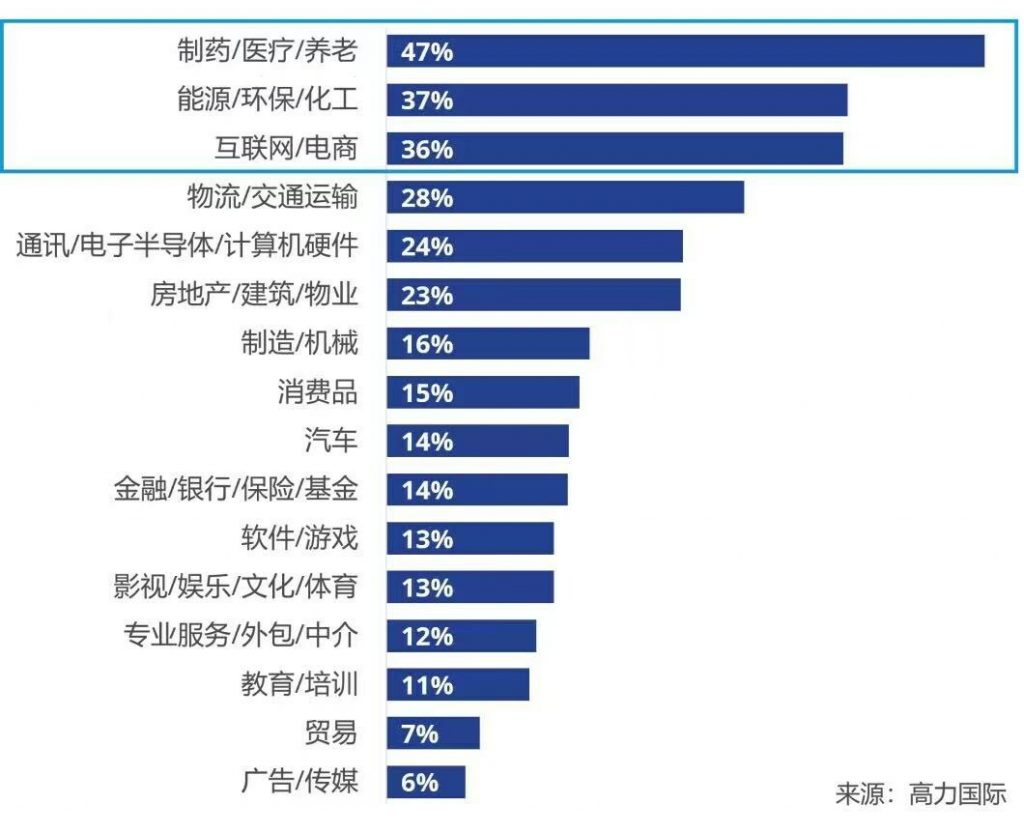

产业投资方向

总体来看,接近一半的受访者对制药/医疗/养老板块的投资感兴趣。随着人口老龄化程度提高,养老相关产业将迎来更多机遇。

地缘政治冲突下进一步恶化的能源危机,叠加海外加息通货膨胀,使得能源/环保/化工板块在过去一年里价格飞涨,信心提升;预计未来也将延续乐观趋势。

光伏、风电、氢能等具有清洁属性的新能源,在近年猛增发展。能源生产清洁化、能源消费电气化,能源结构趋“绿”将成为未来主要趋势。

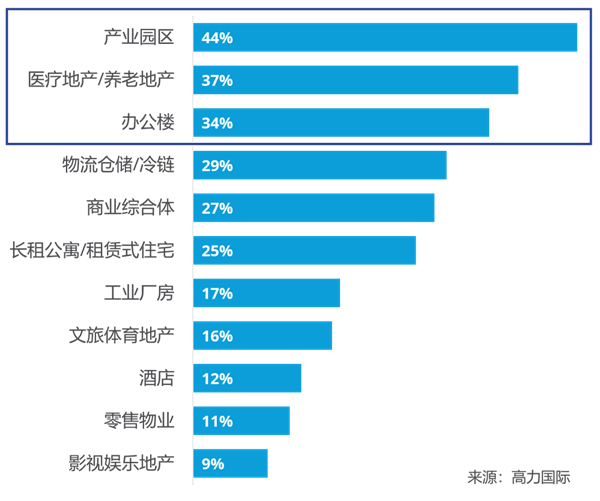

房地产类别投资偏好

总体来说,产业园区、医疗地产/养老地产、办公楼为受访者最感兴趣的前三大房地产类别。超过1/3的受访者对其表示关注。

老年人群体不断扩大以及老年人健康意识的不断提升,对养老产品和医疗健康资源的品质也有了更高的要求。“银发经济”进一步激活医疗地产/养老地产产业发展前景。

受到国内出口增长及线上购物消费习惯改变的影响,仓储物流/冷链的需求量持续增长。

城市投资信心

从投资信心的平均分来看,华东和华北的整体投资兴趣较高。华北城市间的投资信心分化较明显,北京较领先于其他城市。华西的新一线城市成都、西安信心较高,投资兴趣较为浓厚。

城市投资计划

从投资扩张计划的平均分来看,华北扩张投资的意愿较为明确,紧随其后的是华西和华东。各城市受访者中,选择增加投资的比例都大于减少投资的比例;大部分城市选择增加投资的比例都超过40%。

城市产业投资方向

受关注的行业热点集中,各城市的产业方向选择同质化也较高。制药/医疗/养老位列受关注榜首位,展示了投资方和企业对医养产业的关注以及未来布局的可能;能源/环保/化工和互联网/电商也受到高度关注,对比2022年调研结果有明显提升。

部分城市的产业投资方向选择呈现明显的关联性。例如杭州因互联网/电商产业较为发达成熟,带动了下游物流行业的景气度;苏州有强大的工业制造业基础,通讯/半导体/计算机硬件也承担更多受访者的期待。

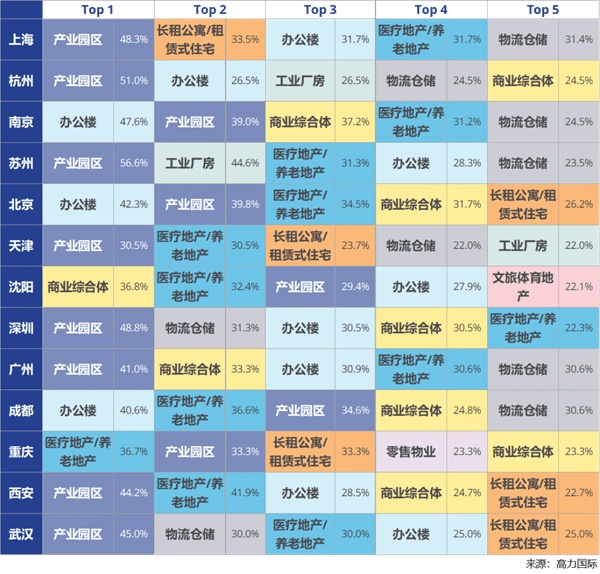

城市房地产类别投资偏好

产业园区成为大多数城市受访者的物业投资首选。基于产业迭代加速、新兴产业快速崛起,叠加产业支持政策的力度加大,产业园区承载更多信心;另一方面,融资方式趋于多元,“投融管退”通道逐渐完善,园区多渠道对接资本市场的格局已形成。

另类资产中,医疗地产/养老地产的受关注度大幅提升。随着REITs、养老保险或信托等新型金融手段的多元发展,医养机构和社区的投融资、收并购将逐渐升温,完成从被动到积极的转变。

0 条评论

请「登录」后评论