(财见2021年6月28日讯)2020年长亮科技核心、大数据、管理等业务纷纷进入大行,银行核心和信用卡核心作为统一技术平台和统一开发框架下的实力担当,在大行开拓表现上可圈可点。

如今,在信用卡量增速放缓的背景下,银行更多比拼的是数字金融科技加持下的精细化运营能力,金融科技重塑银行信用卡服务的赛道已经开启,而在这场角逐中,大行信用卡核心建设已经先行:

- 2019年10月,中信银行信用卡新核心StarCard系统成功投产;

- 2020年8月,交通银行太平洋信用卡中心公开招标新一代卡核心;

- 2020年10月,平安银行信用卡“A+”新核心系统全面完成升级替换;

- ……

上述银行都不约而同选择了长亮科技作为信用卡核心共建服务商。在交行信用卡核心项目中,长亮科技负责系统架构设计、授权处理、发卡用卡、实时立减等重要功能建设,同时为中信银行、平安银行打造了行业信用卡核心标杆项目。

长亮科技自主研发的数字化信用卡核心LTTS-Suncard,在技术层面基于自研的单元化分布式技术架构,以微服务化为应用设计标准,采用开放平台技术,有效支撑信用卡业务的场景开放与业务融合。

特别值得注意的是,在业务层面实现了两大突破:

- 业务决策数据驱动:充分运用数据价值,实现以数据驱动业务决策;

- 低代码理念赋能业务敏捷:通过规则和参数配置代替手工编写代码,快速实现业务创新及调整。

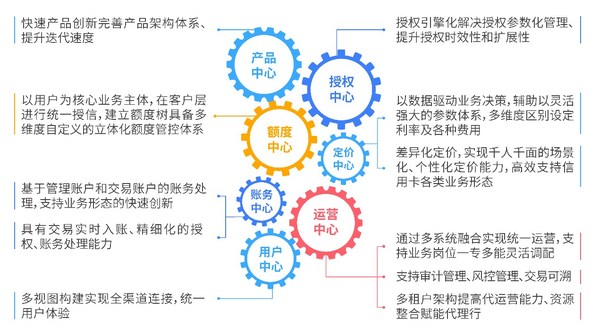

新一代信用卡核心系统基于微服务化的基本思想,建立各种彼此独立又互相协作的产品中心、定价中心、额度中心、授权中心、账务中心、运营中心、用户中心等,并以此为依托进行产品创新和业务的集中运营,从多层面有效支撑银行信用卡业务的飞速发展。

平安信用卡“A+”新核心系统在应用设计上,便充分借鉴并融合了长亮科技在信用卡领域授权中心、额度中心、发卡用卡中心的先进设计及相关功能,使A+新核心在信用卡系统领域多项技术指标处于业界领先。

从多家银行信用卡核心系统上线后展现的成绩来看,新系统在客户服务和转化率、应对市场需求、创新效率上都实现了几何级的跃升,可为银行业务创造出更多价值。

- 业务产品创新与快速迭代能力:迭代速率从月级缩短为周级,可支持10亿级发卡量,支持亿级账户处理量,支持亿级日活客户量,且支持扩展。

- 互联网级金融服务能力:全实时高效服务,提升运营服务的业务处理效率,大幅提升客户体验,同时通过实时数据决策和主动交易预警,有效防范来自各开放场景的潜在交易欺诈与风险,使金融服务达到互联网级水平。

- 丰富的交易元素与定价策略:通过数据驱动交易链条上的各个环节、细化管理精度、提升管理时效,为经营管理提供智能决策。服务从卡产品级(logo级)细化到场景级,灵活管控、差异化定价,细化服务与风险管控能力,并基于数据进行业务策略的迭代演进,使业务更加敏捷化。

长亮科技自银行核心系统起家,深耕银行核心领域近20年,已为国有及政策性银行、股份制银行、大中型城商行、省级农信以及农商行、海外银行等近100家银行提供核心系统服务,在行业内的实战经验无与匹敌。

专注金融领域、专注核心系统技术创新、专注为银行客户提供专业服务的同时,成就了长亮科技一支技术过硬、经验丰富、业务理解深刻的战斗军团:

- 拥有来自国内外信用卡领域的数百位专业人才及500余人的信用卡一线交付团队;

- 包含10年以上经验的行业专家及各级架构师、分析设计师、开发工程师、测试工程师等;

- 其中数十位专家还曾主导过众多大行的信用卡核心系统架构设计、研发工作。

0 条评论

请「登录」后评论